NEWS!!2024年4月から土地や建物の相続登記が義務化されます!

相続人は不動産の取得を知った日から3年以内に登記を申請する必要があり「正当な理由」がないのに登記しないまま放置すると、10万円以下の過料が科されます。2024年4月1日の法施行前に相続した人も義務化対象になるため注意する必要があります。不動産取得を知った日か、法施行日のどちらか遅い方の日から3年以内の申請が必要になります。

「正当な理由」とは・・・父親が亡くなったが、不動産を所有していた事実を知らなかった・3年以内に遺産分割協議がまとまらない・相続人が大勢いて把握に時間がかかる・遺産範囲を巡り争いがある場合など

なぜ登記義務化が必要なのか・・・所有者不明土地を減らすため・特定空き家に指定される可能性があるから(固定資産税が激増する)・行政代執行が実施されると、解体費用として数百万円請求されることもあります。

登記手続きは①自分自身で行う②司法書士などの専門家に任せる(有料)③ウェブサービスを利用する(有料)があります。

NEWS!!空き家特措法改正!空き家を放置すれば税負担が4倍に!

- 倒壊の危険性のある「特定空き家」に加え

- 「管理不全の空き家(特定空き家の予備軍)」も税制優遇が除外となります!

窓や壁の一部が壊れているといった「管理不全の空き家(全国で少なくとも24万戸)」の所有者は、自治体からの改善勧告に対応しない場合、住宅用地の固定資産税を軽減する特例から外されます。

空き家放置の一因となっていた、固定資産税の小規模宅地の特例とは

更地の宅地で所有していると固定資産税が高いので、空き家だが建物が建っている状態で所有していた方が固定資産税が安くなるからです。

相続土地国庫帰属制度スタート!

一定条件を満たすことで、相続した土地の所有権を国が引き取る新制度です。来年4月には「土地の相続登記義務化」が始まり、所有者不明土地解消に向けた国の法整備が進みます。

相続土地国庫帰属制度を利用できない土地10条件

- 建物が存在する土地

- 担保権等負担のある土地

- 通路・その他の他人による使用が予定されている土地

- 土壌汚染されている土地

- 境界が明らかでない土地

- 危険な崖がある土地

- 工作物・車両・樹木が地上にある土地

- 地下に除去すべき有体物がある土地

- 隣人とのトラブルを抱えている土地

- ⑥~⑨までに掲げる土地の他、通常の管理または処分するにあたり過分の費用または労力を要する土地

相続土地国庫帰属制度の負担金の具体例

宅地・・・面積にかかわらず20万円

田、畑・・・面積にかかわらず20万円

森林・・・面積に応じ算定

その他(雑種地、原野等)・・・面積にかかわらず20万円

令和5年度 税制改正のポイント

個人の方の空き家空き地・相続で得た資産の利用に対してメリットがある改正です!

- 低未利用地の適切な利用・管理を促進するための特例措置(100万円控除)

・・・個人が譲渡価額が500万円以下であって、都市計画区域内にある一定の低未利用地を譲渡した場合に、長期譲渡所得から100万円を控除する特例措置です。

——–改正ポイント!———-

延長(令和7年12/31まで)

拡充(譲渡価額の上限を800万円とする)

- 空き家の発生を抑制するための特例措置(3000万円控除)の延長・拡充

・・・相続日から起算して3年を経過する日の属する年の12/31までに、被相続人の居住の用に供していた家屋を相続した相続人は、当該家屋または、除却後の土地を譲渡した場合には、譲渡所得から3000万円を特別控除。

——–改正ポイント!———-

延長(令和9年12/31まで)

拡充(工事の実施が売買契約後でもよいとする)

※注意事項

相続した後に自分が使わないからと賃貸に出してしまうと、この特例は使えません。

- 土地の所有権移転登記に係る登録免許税の軽減措置の延長

——–改正ポイント!———-

延長(令和8年3/31まで)

所有権の移転登記 2%→1.5%

- 生前贈与加算

・・・相続前7年以内となりました。

——–改正ポイント!———-

令和5年度中は現行の相続前3年以内だけが相続税対象となりますので、なるべく令和5年度中に贈与するのがいいかもしれません。

さらに7年以内の生前贈与は、孫へのものは相続税に影響しません。

- 相続時精算課税制度の改正

・・・令和6年以降2500万円の非課税枠とは別に年間、基礎控除110万円を控除できます。

——–改正ポイント!———-

相続時精算課税制度を利用しながら110万円の基礎控除を併用するイメージで相続税課税の対象についても110万円を控除した後の金額が対象になります。相続直前の贈与でも110万円以内の贈与であれば贈与税も相続税もかからないことになります。

※注意事項

不動産を贈与する場合には、登録免許税・不動産取得税がかかります。

相続税の特例(小規模宅地の特例・空き家の3000万円控除)が使えません。

年齢制限があります。贈与者60歳以上。受贈者20歳以上。

=不動産を売るとき=

売却する理由を確認する

1.売却の流れを知る

売却する理由が整理できたら、次は売却の流れを見ていきましょう。

売買しようとする不動産(以下「対象不動産」)の価格を知る上で参考となる取引事例やその他の価格情報は、簡単に入手できるものではありません。ここでは、比較的容易に入手できる個別の価格情報を物件種別ごとに紹介します。

| 物件種別 | 価格情報 | 実施機関 | 内容 |

| 土地 | 地価公示 | 国土交通省 | 公的機関が評価した価格 ※1 |

| 地価調査 | 都道府県 | 公的機関が評価した価格 ※1 | |

| 土地総合情報システム | 国土交通省 | 不動産の購入者へのアンケート調査で把握した実際の取引価格情報 | |

| 不動産価格指数 (住宅) |

国土交通省 | 不動産の購入者へのアンケート調査で把握した実際の取引価格情報を基に物件の立地や特性による影響を除去して指数化したもの | |

| 新築マンション | インターネット広告等 | 販売中の物件の売り出し価格情報 ※2 | |

| 中古マンション | インターネット広告等 | 販売中の物件の売り出し価格情報 ※2 | |

| レインズ・マーケット・インフォーメーション | 指定流通機構 (公益法人) |

宅地建物取引業法に基づいて収集した実際の取引価格情報 | |

| 不動産価格指数 (住宅) |

国土交通省 | 不動産の購入者へのアンケート調査で把握した実際の取引価格情報を基に物件の立地や特性による影響を除去して指数化したもの | |

| 一戸建て (新築・中古) |

インターネット広告等 | 販売中の物件の売り出し価格情報 ※2 | |

| レインズ・マーケット・インフォーメーション | 指定流通機構 (公益法人) |

宅地建物取引業法に基づいて収集した実際の取引価格情報 |

※ 1 公的機関が評価した価格であって、実際に取引された価格ではないことに留意してください。

※ 2 売り出し価格ですので、実際に取引される価格と一致するとは限りません。あくまでもおおよその相場を把握するための参考情報として活用してください。 なお、一般的に新築物件の場合は、中古物件ほどは売り出し価格と実際の取引価格の差が大きくないといわれています。

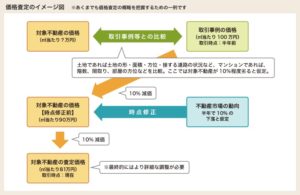

価格査定と売り出し価格の決定

物件調査

購入希望者の探索と条件交渉

買い主への物件説明(重要事項説明)

契約手続き

引き渡し手続き(現地立ち会い、代金や費用の決済等)

など、不動産取引全体をサポートしてくれます。また、法律や税金などの専門的な分野についても、アドバイスを求めることができます。特に、買い主との契約交渉を、専門知識を持たない当事者が直接行うことは難しいものですが、不動産取引のプロである不動産会社が間に入ることで、円滑に交渉が進むことが期待できます。不安な面があれば、不動産会社に相談してみるとよいでしょう。 なお、仲介手数料は、このような不動産取引全体のサポート業務に対して発生するものです。

弊社へのお問い合わせは、ラインでもできます。

| 簡易査定 | 地図、登記記録(登記簿)等 ・ほとんどの場合、物件を特定できれば簡易査定は可能。 ・地図については不動産会社に備え付けのもので充足することも多い。 ・登記記録(登記簿)は、物件の正確な面積等を把握するために必要なので、提出を求められる場合がある。ただし、査定結果を物件価格ではなく、㎡や坪当たりの単価で示す場合は不要な場合も。 |

| 詳細査定 | 地図、登記記録(登記簿)、その他詳細資料(購入時の重要事項説明書、建築関係書類・・・建築確認通知書、検査済証、設計図、工事書類)権利証(登記識別情報) ・詳細査定の場合は、物件を特定する資料に加えて、その他の詳細資料が必要となる場合がある。 ・不動産会社が独自に調査することも可能だが、あらかじめ必要な資料を提示すると査定を円滑に進めることができる。詳細査定に当たっては、どのような資料が必要となるかを不動産会社に確認した上で、できるだけ多くの資料や情報を提供するのが望ましい。 |

(媒介契約を結ぶ)売主本人確認も行ないます。

ただし、売り出し価格で売買が成立するとは限りません。購入を検討する方も、自分の購入希望価格と不動産会社の査定価格を踏まえて、購入申込価格を設定し ます。実際の売買交渉においては、売り出し価格と購入申込価格の差を解消して、売買価格を決定することになります。

| 玄関 | 靴は靴箱にすべて入れておく。臭いがしないか確認。 |

| 室内 | 不要なものは片づけるか思い切って捨てる。部屋の広さが分かるように見せるのがコツ。 |

| 浴室、トイレ | カビや水アカは除去しておく。臭いがしないか確認。 |

| キッチン | 最低限、油汚れは落とす。特にキッチンの汚れは、印象を悪くする可能性がある。 |

| バルコニー | 不要なものは片付け、洗濯物も取り込んでおく。 |

| 収納 | 見られてもいいように整理整頓しておく。 |

| 臭い | 家族では気がつかないのが室内の臭い。特にペットを飼っている場合には注意する。 |

| 外回り | 庭や敷地内の雑草を抜くなど手入れをしておく。 |

販売活動を見直す

例えば、売り出し価格の設定に問題がある場合には、再度価格を見直すことも必要です。以下に売却できない原因の例を挙げますので、販売活動の見直しに当たっての参考にしてください。

| 売り出し価格の見直し | ・相場より高い価格設定になっていないか ・短期間で小出しに値下げして、売れ残り物件のようなイメージを与えていないか |

| 売り出し物件の魅力 | ・物件のメリットを適切に伝えているか ・物件のデメリットを冷静に判断しているか ・修繕したほうがよい箇所はないか ・不要なものは片づけるなど、好印象を与えるための準備を怠っていないか |

| 販売活動の見直し | ・依頼した不動産会社の販売活動は熱心か ・有効な広告宣伝が行われているか ・いつでも見学希望者を受け入れられる態勢を整えているか |

7.購入希望者と交渉する

売り主は、購入希望者が提示した条件を確認して、具体的な交渉に入るかを決めます。その後の交渉は、売り主側の不動産会社と買い主側の不動産会社が行うの が一般的です。(場合によっては、同じ不動産会社が、売り主と買い主の双方から仲介依頼を受けていることもあります。)

不動産会社は、売り主、買い主の希望条件を確認した上で、これまでの経験などに基づいて解決点を見出しながら、お互いの条件を調整することになります。条 件交渉では、単に購入希望者の条件をすべて受け入れたり、不動産会社の助言のままに交渉を進めたりするのではなく、自分が納得のいく条件かどうかを慎重に 判断しましょう。

特に、価格の条件は、互いに譲れないところでしょう。不動産会社からの市場動向の情報やアドバイスを参考に、最終的には自分で判断することが大切です。

また、価格の条件は、他の条件と一体で調整することもあります。例えば、建物や設備に不具合がある場合、補修を行わない代わりに売却価格を下げるといった 調整も可能です。このように、複数の条件を合わせて交渉することもありますので、不動産会社とよく相談して、円滑に交渉を進めるようにしましょう。

・売買価格

・手付金の額

・引き渡しの時期

・瑕疵担保責任の期限

・土地の実測を行うか否か

・土地の実測を行う場合は、実際の面積に応じた売買代金の精算を行うか否か

・建物や設備の補修を行うか否か

・古家がある場合は撤去するか否か

・公租公課(固定資産税や都市計画税)などの精算方法や金額

※それぞれを調整するだけではなく、複数の条件を合わせて調整することもあります。

解約手付による契約の解除を一般的に「手付解除」といい、手付けを倍返しする、または放棄することにより契約を解除することが可能です。 ただし、手付解除ができるのは、「相手方が履行に着手するまで」とされています。

つまり、既に相手方が契約に定められた約束事を実行している場合には、手付解除はできません。

ただし、手付解除に当たっては、「相手方が履行に着手しているかどうか」をめぐってトラブルになることも多いようです。また、手付解除が可能な期間は、売り主と買い主双方が解除権をもっているので、契約が実行されるかどうかが不安定な状態となります。

したがって、手付解除ができる期間を「契約日から●日以内」と限定することもあります。

重要事項説明のために情報を提供する

| 法務局での調査 | 登記記録(登記簿)、公図など |

| 行政庁での調査 | 都市計画法や建築基準法などの法令上の制限など |

| 現地での調査 | 道路や敷地・建物の状況、隣地との境界線、高圧線の有無など |

| インフラ調査 | 上下水道やガスの配管状況など |

| 物件関係書類 | 購入時に受領した重要事項説明書、建築時の設計図書、リフォーム時の書類、マンションの管理規約や使用細則など |

| その他の情報 | 知っている物件の欠陥(雨漏りの有無、シロアリなど)、その他売り主が気になる情報(近隣とのトラブルの有無、騒音の有無など) |

告知書(付帯設備及び物件状況確認書)とは?

売り主が不動産会社に提供する情報の中で、所有する物件の付帯設備や物件の状況について説明する書面が「告知書」です。売り主が不具合を知っていたのに告げなかった場合は、隠れた瑕疵(かし)とはなりませんから、深刻なトラブルを招くことにもなりかねません。国土交通省では、「売り主にしか分からない事項について、売り主の協力が得られるときは告知書を提出してもらい、これを買い主に渡すことで、将来のトラブル防止に役立てることが望ましい」としています。

告知書の記載事項としては、次のようなものが挙げられています。

1.土地関係:

境界確定の状況、土壌汚染調査等の状況、土壌汚染等の瑕疵の存否や可能性の有無、過去の所有者と利用状況、周辺の土地の過去及び現在の利用状況

2.建物関係:

新築時の設計図書等、増改築及び修繕の履歴、石綿の使用の有無の調査の存否、耐震診断の有無、住宅性能評価等の状況、建物の瑕疵の存否や可能性の有無、過去の所有者と利用状況

3.その他:

従前の所有者から引き継いだ資料、消費生活用品製品安全法に規定する特定保守製品※の有無、新築・増改築等に関わった不動産流通業者等

瑕疵担保(かしたんぽ)責任について理解する

「雨漏り」や「建物本体の白アリ被害」のような物件の欠陥などを「瑕疵」といいます。そのうち、買い主が売り主から知らされていなかった「瑕疵」を法的には「隠れた瑕疵」といいます。

隠れた瑕疵が判明した場合、買い主は、売り主へ物件の修補や損害の賠償を求めることが可能です。また、欠陥などが重大で、住むこともままならない場合などは、契約の解除を求めることもできます。このような、物件の瑕疵に関する売り主の責任を法的には「瑕疵担保責任」といいます。

売買契約では、売り主が瑕疵担保責任を負うか否か、負う場合は物件の引き渡しからどのくらいの期間、責任を負うのかなどが取り決められます。ただし、物件 の隠れた瑕疵をめぐるトラブルは非常に多いことから、売り主は物件の瑕疵について誠実に情報提供をする、買い主は十分に物件を確認することで、契約前に瑕疵を明らかにしていくことが重要です。

なお、売買契約に、瑕疵担保責任の定めがない場合は、民法の規定に基づきます。民法の規定では、売り主の瑕疵担保責任の期間が限定されないことから、一般 的に売買契約では、売り主が瑕疵担保責任を負う期間を明確にします。なお、期間の定めがない場合には、売り主が瑕疵担保責任を負うのは、買い主が隠れた瑕疵を知ってから1年以内と定められています。

重要事項説明の際の注意点

重要事項説明は、買い主に対してなされますが、売り主も、その内容を確認しておくことが、後々のトラブルを防ぐためにも大切です。

万が一、売り主が正しい情報を不動産会社に告げなかったことにより、買い主とトラブルが発生したときには、売り主が損害賠償を請求される可能性もあります。したがって、売り主も重要事項説明の内容を確認することで、

(1)提供すべき情報に漏れはないか、

(2)提供した情報が重要事項説明書に正しく記載されているかを、確認しましょう。

万が一、重要事項説明書の内容に問題がある場合には、すぐに不動産会社に連絡して、重要事項説明書を修正してもらいましょう。 ▲ページのトップへ

9.売却にかかる諸費用の確認

不動産の売却には様々な費用などが必要となります。例えば、所有している物件に住宅ローンの残債がある場合には、その返済資金のほかに、ローンの抵当権を抹消するための費用も必要になります。このように、売却代金がすべて手元に残るわけではありません。

不動産の売却には様々な費用などが必要となります。例えば、所有している物件に住宅ローンの残債がある場合には、その返済資金のほかに、ローンの抵当権を抹消するための費用も必要になります。このように、売却代金がすべて手元に残るわけではありません。

その他、物件や売却方法などによって、売却時に必要となる諸費用の額は異なりますので、仲介を依頼する不動産会社とも相談して、売却にかかる諸費用を把握するようにしましょう。

●仲介手数料

仲介を依頼した不動産会社へ媒介契約に基づいて支払う。

●抵当権抹消費用

住宅ローン残債があり、抵当権が設定されている場合に抹消登記の登録免許税が必要となる。抵当権の抹消を司法書士に依頼する場合は、司法書士の報酬も必要となる。

●不動産売買契約書の印紙税

不動産の売買契約書に印紙を貼り、割り印を押すことで納税する。

●測量費用

土地を実測して引き渡す場合には測量費用がかかる。

●建物解体費用

古家がある土地を更地にして引き渡す場合、建物の解体撤去費用がかかる。

●譲渡所得税

物件の売却により利益が出た場合、所得税と住民税がかかる。

●その他

引っ越し費用や不要品の処分費用等も発生する。

なお、税金に関しては、マイホームの売却の場合の特例などがありますので、事前に詳しく確認してください。

2016年4月1日から、相続による空き家の発生を抑制するために、実家を譲渡した場合の譲渡所得から特別控除できる特例が創設されました。

一人住まいの親が亡くなって空き家になった実家を相続人が売る場合に、その譲渡所得から最高3,000万円を差し引くことができるという特例です。主な要件は次の通りです。

- 適用対象は「相続開始の直前まで被相続人が住んでいた居住用家屋とその敷地」。ただし、次の3つすべてを満たすこと

- (1)家屋が区分所有建築物でないこと

- (2)1981年5月31日以前に建築されたものであること

- (3)相続開始の直前まで同居人がいなかったこと

- なお、2019年4月1日からは、「被相続人が住んでいた居住用家屋とその敷地」の要件が緩和されました。居住の用に供することができない「政令で定める事由」があって、相続の開始の直前において被相続人が住んでいなかった場合の「住まなくなる直前の家屋とその敷地」も含められることになりました。

政令の事由は、被相続人が介護保険法に規定する要介護認定等を受け、かつ、相続の開始の直前まで老人ホーム等に入所をしていたことなどとされました。この場合、同居人の有無の判定は、被相続人が所定の老人ホームなどに入所するため住まなくなる時点とされました。また、その時点から相続の開始の直前まで、家屋について被相続人による一定の使用がなされ、かつ事業や貸付けの用、他人の居住の用に供されていないこととされました。

- 適用できる人は、上記の住宅等を相続により取得した人

- 適用できる譲渡は次の要件をすべて満たす譲渡

- (1)2016年4月1日から2023年12月31日までの間に譲渡すること

- (2)相続が開始した日から3年を経過する日の属する年の年末までに譲渡すること

- (3)譲渡対価が1億円以下であること(ただし、もともと一体だった被相続人居住用の土地建物を相続から3年後の年末までに切り売りし、その合計額が1億円を超える場合は適用されない。)

- (4)譲渡資産が、以下のいずれかに該当するものであること

-

- (ア)空き家の実家を新耐震基準に適合するようリフォームして敷地とともに譲渡する場合(ただし、家屋全部を取り壊す等して行う改築には適用されない。)

- (イ)空き家の実家を除却し、敷地のみを譲渡する場合

- ただし(ア)、(イ)につき相続してから譲渡するまでに、譲渡する建物や敷地を相続人が商売など事業の用に供したり、他へ貸し付けたりしていないこと

(注)耐震基準を満たさない空き家を残したまま、買い主側に譲渡して、取り壊しをする費用を売買代金で調整することで、実質的に取り壊し費用を売り主負担とする契約については、上記(ア)、(イ)の要件を満たさないので、本特例の適用はありません。

- 次の特例と重複して適用することはできません。

- 固定資産の交換の特例

- 収用等に伴い代替資産を取得した場合の課税の特例

- 交換処分に伴い資産を取得した場合の特例

- 換地処分等に伴い資産を取得した場合の特例

- 収用交換等の場合の特別控除

- 特定事業用資産の買換え・交換の特例

- 特定普通財産とその隣接する土地等の交換の特例

- 親子間や夫婦など特殊関係者間での売買の場合には、適用できません。

- 相続した不動産等の譲渡については、相続税の申告期限から3年以内に譲渡した場合、所定の相続税額を譲渡所得の計算上取得費に加算する「取得費加算の特例」が用意されていますが、この空き家特例とは重複して適用することはできず、どちらかを選択することになります。

- 「居住用財産の買換え等の特例」「居住用財産の場合の譲渡損失の繰越控除の特例」「特定居住用財産の場合の譲渡損失の繰越控除の特例」と重複して適用することができます。 ▲ページのトップへ

控除の申告

特例の適用を受けるには確定申告が必要です。その場合には、譲渡した不動産が要件を満たすものであることを地方公共団体の長などが確認したとする証明書等を添付することが必要です。

11.売却物件に関する確認事項

物件の権利関係などは、売却の手続きや手順に影響しますので、事前にしっかりと確認しておきましょう。確認資料として、登記記録(登記簿)や購入時の重要事項説明書、建築関係書類などが挙げられます。

物件の権利関係については、法務局の登記記録(登記簿)で調べることができます。登記記録(登記簿)の「甲区」には所有権に関する事項が記載され、「乙区」には所有権以外の権利に関する事項が記載されています。

例えば、所有権でも共有名義の場合であれば、一体で売却するには共有者全員の合意が必要ですし、一戸建ての土地が賃借権なら売却に当たって地主の承諾が必 要となります。また、抵当権や差し押さえなど、不動産の売却に債権者との調整が必要な権利もあります。このように権利関係の状況は、売却の手続きに影響し ますので、しっかりと整理をしておくことが必要です。

また、一戸建てで増築したことがある場合は床面積の変更登記がなされているかなど、必要な変更登記がなされているかも確認しておきましょう。

例えば、雨漏りなどの修復可能な瑕疵であれば、修復してから売却するという選択肢が考えられます。その場合は、売却の諸費用として修復費用を追加負担することになります。

売買契約を結ぶに当たっては、しっかりと契約内容を確認しましょう。

売買契約の流れを知る

契約内容について納得したらいよいよ売買契約の締結です。

売り主と買い主が集合し、売買契約書を読み上げて契約内容の最終確認をします。その上で、契約書に署名・押印し、手付金等の授受を行います。手付金等は、現金や指定口座への振り込みのほか、預金小切手で受け取る場合もあります。

また、不動産会社が仲介に入っている場合は、契約時に仲介手数料を支払うことも多いようです。契約手続きに漏れがあると、売買契約が締結できないことで、買い主をはじめとして関係者に迷惑をかけてしまいますので、しっかりと準備をした上で契約に臨みましょう。

なお、不動産の取引においては、犯罪収益移転防止法により、売り主または仲介の不動産会社から本人確認書類の提示や、職業、取引目的などの申告を求められます。

| 手付金等 | 手付金等の領収書 ※代金の20%以内が一般的(現金・振り込み・預金小切手など) |

| 印紙 | 売買契約書に貼る。 |

| 印鑑 | 実印であることが多い |

| 不動産会社への仲介手数料 | 媒介契約書であらかじめ取り決めた金額(現金・振り込み・預金小切手など) ※必ず領収書を受け取る |

| 本人確認書類 | 運転免許証や各種健康保険証などの公的機関が発行した本人確認書類 |

引き渡しまでに準備すること

引き渡しまでには、様々な準備をしなければいけません。専門家へ依頼することもありますので、準備すべきことをしっかりと整理しておくことが重要です。引き渡しの準備で不明な点があれば、速やかに不動産会社に相談しましょう。各種費用の精算準備、引き渡し書類などの整備などたくさんのことをしなくてはなり ません。

一般的に登記申請は司法書士に委任しますので、司法書士や不動産会社に必要書類をしっかりと確認して、漏れのないよう準備します。この準備を怠ると、契約書で約束した期日に所有権移転登記ができませんので、十分に注意してください。

特に、登記記録(登記簿)に記載された内容と事実が異なる場合(登記記録の住所と現住所が違うなど)や、登記識別情報または権利証を紛失してしまった場合 などは、所有権移転登記に特別な手続きが必要となります。これらの手続きには時間がかかることもありますので、極力早く準備に着手することが大切です。

売却物件に抵当権が設定されている場合は、ローンを借りている金融機関に残債額の確認をして、ローンの全額返済と抵当権抹消のための準備を進めます。特に、抵当権抹消にかかる金融機関のスケジュールと引き渡しのスケジュールをしっかりと調整することが重要です。事前に、金融機関や不動産会社とよく相談しておくとよいでしょう。

一般的に土地家屋調査士に依頼します。境界の確認は隣地所有者も立ち会った上で行いますので、しっかりと対応しましょう。特に、境界がよく分からない、境 界から越境しているものがある、隣人とトラブルがあるなどの場合は、境界確認が不調となることもありますので、早めに準備する必要があります。

原則として引き渡しまでに、売り主、買い主、不動産会社が立ち会って、現地の確認をします。隣地との境界、付帯設備の引き継ぎ、物件の修復が契約条件に なっているときはその確認など、契約で約束した事項について、引き渡し後にトラブルが発生しないよう十分に確認してください。

引き渡しまでに退去を済ませるのが原則です。什器・備品等の付帯設備の引き渡し条件をしっかりと確認した上で、買い主に物件を確実に引き渡せるよう準備をします。

特に、賃貸中で賃借人の退去が条件となっている場合は、賃借人や管理会社と十分に調整した上で、確実に引き渡しができるようにしましょう。賃借人の退去をめぐって引き渡しが遅れることもありますので十分な注意が必要です。

また、ガス・水道・電気等の公共料金の精算についても、不動産会社に確認しながら準備をします。

・ 公租公課(固定資産税や都市計画税)や公共料金、管理費などの精算

・ 買い主へ引き渡す書類等の整理(建築関係書類、鍵など)

●登記関係書類等

・所有権移転登記の関係書類等(登記を書面申請する場合)

登記識別情報または権利証、印鑑証明書(登記申請日時点で発行後3ヶ月以内のもの)、住民票、固定資産評価額証明書、司法書士への委任状など

・抵当権抹消登記に必要な関係書類等

※登記関係書類等は司法書士等の専門家に確認しましょう。また、登記をオンライン申請する場合は準備するものが異なります。

●実印(登記関係書類に押印する)

●登記費用

●実測図や境界確認書(必要な場合のみ)

●残代金や各種精算金等の領収書(口座振込の場合は振込控えで代替する場合もある)

●建築関係書類、物件の鍵等の買い主へ引き継ぐべきもの一式

●仲介手数料(媒介契約書の支払条件に基づいて準備する。不動産会社からは領収書を受け取る)

引き渡し時の手順

一般的に、売り主による所有権の移転と物件の引き渡し義務と、買い主による残代金を支払う義務は同時に履行します。

20.残代金の決済と所有権移転登記

まず、買い主から売り主へ、残代金を支払います。住宅ローンを利用する場合は、ここでローンが実行されます。

残代金を受け取ったら、売り主は買い主に対して残代金の領収書と所有権移転登記に必要な書類一式を引き渡し、一般的には司法書士が所有権移転登記を申請し ます。(売却物件に抵当権が設定されている場合は、抵当権抹消の登記も同時に申請します。)この場合、登記費用は司法書士に支払います。

公租公課(固定資産税と都市計画税)、管理費などについては、引き渡し日の前日までを売り主の負担、引き渡し日以降を買い主の負担として、日割り精算するのが一般的です。買い主から精算金を受け取ったら領収書を受け渡します。

実測図や建築関係書類、物件の鍵、付帯設備の保証書・取り扱い説明書、その他の書類等を売り主から買い主へ引き渡します。必要書類等の引き渡しと引き換えに「引き渡し確認書」などを受け取ることも多いようです。

※譲渡益にかかる譲渡所得税

不動産の売却によって得た譲渡益については、譲渡所得として所得税と住民税が課税されます。ただし、マイホームのような居住用財産の場合、様々な特例や控除があります。主なものは、3,000万円の特別控除、買い換えの特例、マイホームを売却し た場合の軽減税率の特例などです。それぞれの特例には適用要件があり、重ねて利用できるものと選択が必要なものがあります。適用に当たっては詳細な検討を 要することがあるため、最終的には税務署や税理士に相談しましょう。